Alors que la campagne de déclaration des revenus de 2020 s’approche à grand pas, on fait le point avec Pierre Morizot, cofondateur de Waltio. Il présente l’état actuel de la fiscalité des crypto-actifs (Bitcoin, Ether, stablecoins, …), le fonctionnement de leur outil, mais également ce qu’implique l’utilisation d’un bot de trading au niveau de la fiscalité. Et ça, quand on créé des bots de trading sur Botcrypto, c’est plutôt intéressant !

Est-ce que tu peux résumer rapidement où on en est sur la fiscalité des crypto-actifs ?

Le 1er janvier 2019, un nouveau régime fiscal lié aux crypto-actifs a été mis en place pour les contribuables français. Celui-ci instaure un taux d’imposition unique de 30 % sur les gains générés, pour les particuliers ayant une activité qualifiée d’occasionnelle. Le régime fiscal, assimilé au Prélèvement Forfaitaire Unique (PFU), est toujours en place pour la campagne de déclaration de revenus de 2020.

La conformité fiscale, pour un contribuable français, requiert de :

- Calculer et déclarer annuellement ses plus-values (si la sommes des cessions imposables est supérieure à 305 €), en même temps que la déclaration de revenus annuelle (2ème trimestre de l’année) ;

- Informer l’administration fiscale d’avoirs détenus sur des comptes d’actifs numériques situés dans une juridiction fiscale autre que la France.

Pour mieux comprendre le sujet, nous vous conseillons la lecture de notre Livre Blanc, “Comprendre la fiscalité des crypto-monnaies pour les particuliers”. C’est un guide fiscal gratuit rédigé par le cabinet ORWL Avocats, spécialisé dans les enjeux juridiques des actifs numériques : https://waltio.co/livre-blanc-orwl-avocats-waltio/.

Est-ce que l’utilisation d’un bot de trading change quelque chose à la fiscalité ?

Un robot de trading, par sa nature, permet de placer une grande quantité d’ordres, augmentant considérablement le nombre de transactions réalisées par l’individu. Cette fréquence de trading d’actifs numériques peut requalifier l’activité de trading d’occasionnelle à celle d’habituelle. Cette dernière requiert une déclaration fiscale au régime des BIC (Bénéfices Industriels et Commerciaux).

Les critères qualifiant une activité de trading en actifs numériques sont peu définis et restent flous. Toutefois, il est possible que le seul critère de la fréquence d’opération ne constitue pas un critère déterminant pour qualifier l’activité de trading d’actifs numériques de professionnelle. Un certain nombre d’autres critères comme les moyens utilisés, le montant des opérations ou encore la part des revenus du foyer fiscal issue de l’activité de trading en actifs numériques permettent d’apprécier la qualification de l’activité.

Si la part de revenus issus des activités de trading en actifs numériques au sein de votre foyer fiscal est significative, nous conseillons fortement de consulter un avocat fiscaliste spécialisé dans les enjeux des actifs numériques.

Quel est le service que vous proposez ? En quoi peut-il être utile à nos utilisateurs ?

Calculer les plus-values requiert de suivre individuellement chaque transaction de cryptomonnaie sur l’intégralité des comptes. Par exemple, des frais quotidiens de produits dérivés devront être ajoutés à la valeur du portefeuille quotidiennement et valorisés lors de chaque cession imposable.

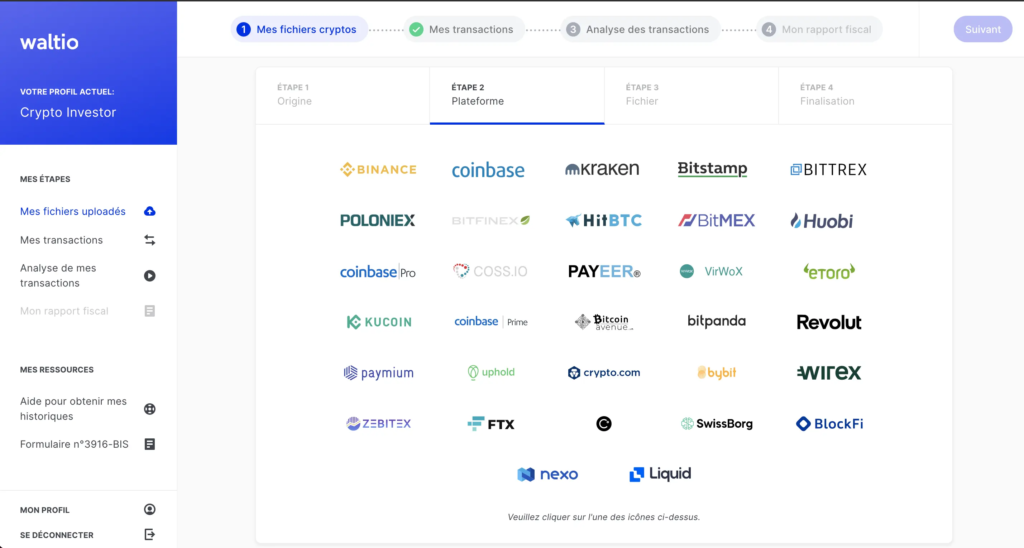

Waltio permet de calculer ses plus-values facilement et de les déclarer sereinement. C’est un logiciel fiscal d’actifs numériques, utilisé par plus de 1200 investisseurs en cryptomonnaies (Traders professionnels, Hodlers, Grandes fortunes) et professionnels du droit et du chiffre (Avocat Fiscalistes, Experts Comptables, Conseils en Gestion de Patrimoine).

On a « codé le droit fiscal des cryptomonnaies ».

Il se connecte sur les comptes (échanges ou wallets) pour récupérer les informations, aide ses utilisateurs à calculer et produit automatiquement les liasses fiscales. On a “codé le droit fiscal des cryptomonnaies”. Le robot fiscal a lu plus 1,1 Milliards d’Euros de transaction répartis sur plus de 15 000 comptes de cryptomonnaie.

Quelles sont les prochaines évolutions prévues chez Waltio ?

Notre mission est de faciliter l’adoption de Bitcoin et des cryptomonnaies en simplifiant les obligations réglementaires. Notre principal objectif est d’accompagner le mieux possible nos utilisateurs dans le calcul de plus-values en automatisant au maximum notre outil. Pour cela, nous travaillons à automatiser le plus possible la lecture des historiques de transactions (donc en développant la mise en place de synchronisation API) ou en supportant un maximum de comptes et rendre plus intelligent notre robot fiscal, comme en enregistrant certaines transactions.

Par ailleurs, nous travaillons comme sur la mise en place d’une nouvelle interface (plus facile d’utilisation), l’intégration de la Defi, la gestion d’opérations complexes comme le staking, rewards et l’intégration de nouveaux wallets (comme Elrond et la BSC).

À moyen terme, Waltio visera à devenir un tracker de portefeuille pour avoir un rôle de business partner pouvant offrir un tableau de bord et des fonctionnalités de planificateur fiscal.

Quelle est votre vision sur l’imposition des cryptos en France ? Est-ce que vous pensez que la flat tax à 30 % restera malgré le boom des cryptos ?

Avoir un cadre fiscal spécifique aux actifs numériques est sain. Il permet de rassurer les investisseurs institutionnels et “Monsieur et Madame tout le monde”. Toutefois, les modalités déclaratives, en l’état, sont trop fastidieuses pour les contribuables. Par exemple, le champ dans l’espace en ligne de déclaration est limité à 20 cessions imposables ce qui n’est pas du tout adapté.

De plus, le cadre fiscal a été pensé en 2018 et n’a pas été mis à jour depuis. Or, l’écosystème et les services crypto ont beaucoup évolué depuis ces dernières années grâce notamment aux revenus de starking, aux rewards, ainsi qu’aux paiements. Ainsi ses opérations sont actuellement dans un flou juridique et leurs modalités déclaratives sont ambiguës.

D’ailleurs, nous avions, avec l’ADAN, Ledger et d’autres de ses membres, publié une note proposant des ajustements des modalités déclaratives pour les contribuables. À titre d’exemple, la réalisation d’une moins-value globale durant une année fiscale pourrait être déductible des gains réalisés les années suivantes, comme c’est le cas pour les professionnels.

Ont-ils des procédés d’optimisation fiscale ? Est-ce que booster son compte en stable coins quelques jours avant la clôture de l’année financière permet de réduire son bénéfice relatif et par extension les taxes à payer ?

L’optimisation fiscale la plus connue est de convertir ses cryptomonnaies contre des stablecoins plutôt que l’Euro. Certes, cela permet de limiter le nombre de cessions imposables. Toutefois, un jour ou l’autre une cession imposable (conversion de cryptomonnaie en FIAT ou bien un paiement en cryptomonnaie) sera réalisée, et ainsi le suivi intégral et la valorisation du portefeuille sera nécessaire.

Je dirai que, avec l’expérience de nos clients, suivre le plus possible l’évolution de votre portefeuille est la meilleure des façons d’être serein lors de la déclaration de revenus. Ainsi, il convient de limiter le nombre de comptes détenus, noter au fur et à mesure les opérations spécifiques (paiement, salaire, donation..), s’assurer de la possibilité de téléchargement des historiques de transactions, dépôts et retraits. Régulièrement nos clients, avant d’ouvrir un nouveau compte sur un échange, nous contactent pour savoir s’ il est prévu d’intégrer un nouveau compte.

Comme la comptabilité d’une entreprise, il vaut mieux avoir un suivi régulier, plutôt que d’attendre les échéances fiscales.

Un grand merci à Pierre pour sa participation à cet article. N’hésitez pas à découvrir leur très bon outil Waltio et à bientôt sur Botcrypto !