Le HODLing vaut-il le coup ?

C’est un terme qui revient très souvent dans les discussions sur le Bitcoin et les cryptomonnaies en général: le HODLing. Mais cette technique est-elle vraiment la meilleure pour assurer des profits sur le long terme, ou serait-il bénéfique d’introduire du trading de long terme dans cette stratégie ? Enquêtons.

Pourquoi HODL ?

HODL est un terme dérivé du mot anglais « hold », qui signifie « garder ». Quand vous le voyez sur le sujet des cryptomonnaies, il décrit le comportement de beaucoup d’investisseurs; acheter du Bitcoin (ou d’autres actifs) et attendre que le prix monte. Le but est de s’investir le moins possible et de laisser le marché faire son travail, en ayant confiance dans le fait que le Bitcoin finira toujours par monter en valeur.

Si vous êtes intéressé par le trading, vous devez déjà comprendre que cette façon de penser a de multiples failles. Mais avant de rentrer dans le vif du sujet, il ne faut pas oublier que la technique du HODL est tout à fait valable dans certains cas. Par exemple, cette façon d’investir est adaptée à ceux qui n’ont aucune envie de trade, que ce soit par peur ou désintérêt. Elle est également adaptée aux investisseurs latents qui croient en la technologie mais sans avoir assez d’information – ou de temps – pour se consacrer au trading du Bitcoin.

Les failles du HODLing

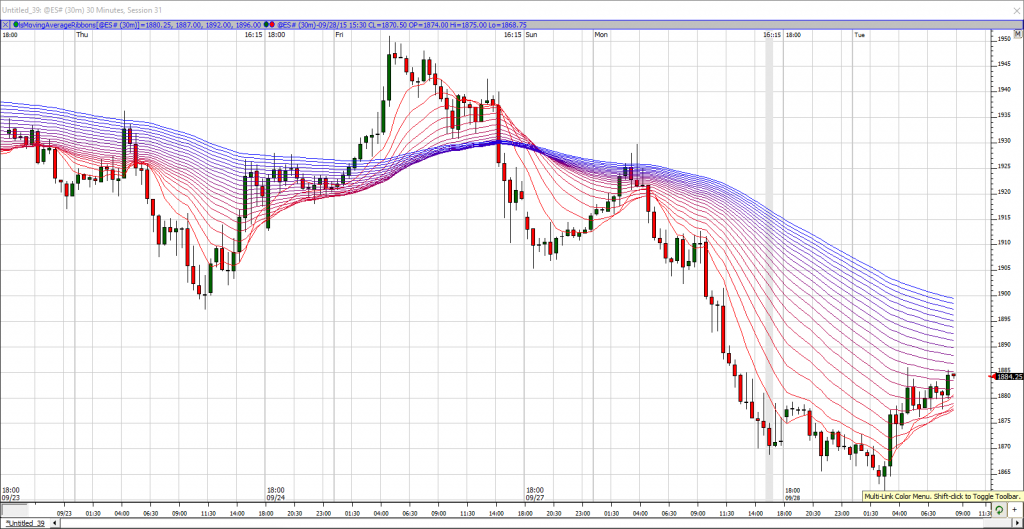

Investir dans un actif puis laisser des années passer sans rien faire, c’est peut-être une technique qui apportera des profits. Après tout, quelqu’un qui aurait décidé d’acheter du Bitcoin en 2015 et qui aurait attendu jusqu’à aujourd’hui sans rien faire aurait réalisé des profits immenses, par rapport à ce qui se fait traditionnellement en bourse. Par contre, celui qui aurait acheté du Bitcoin en 2015 et qui aurait fait une analyse technique sur le très long terme aurait réalisé des profits bien plus importants… La preuve en images.

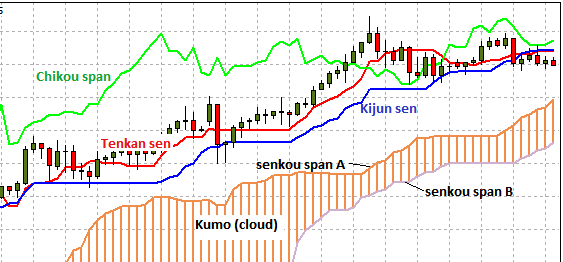

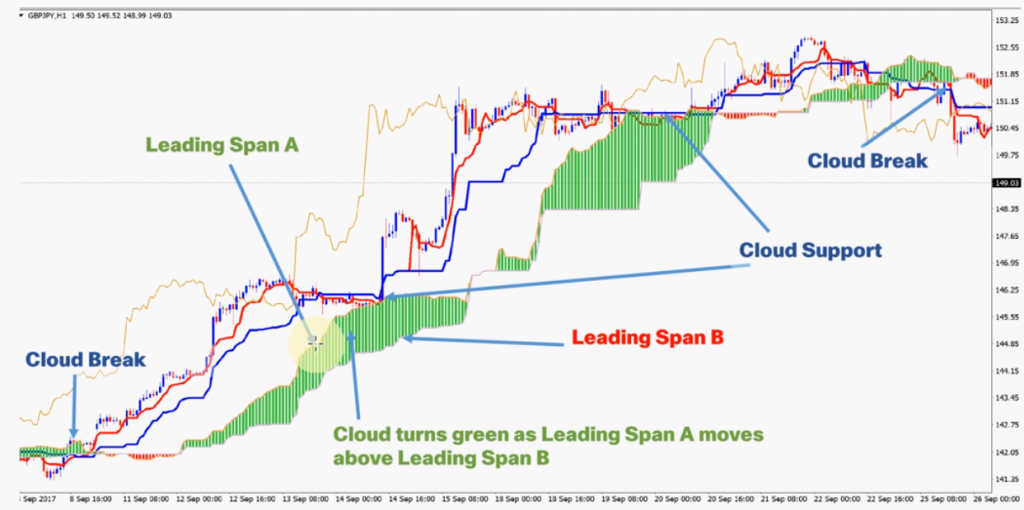

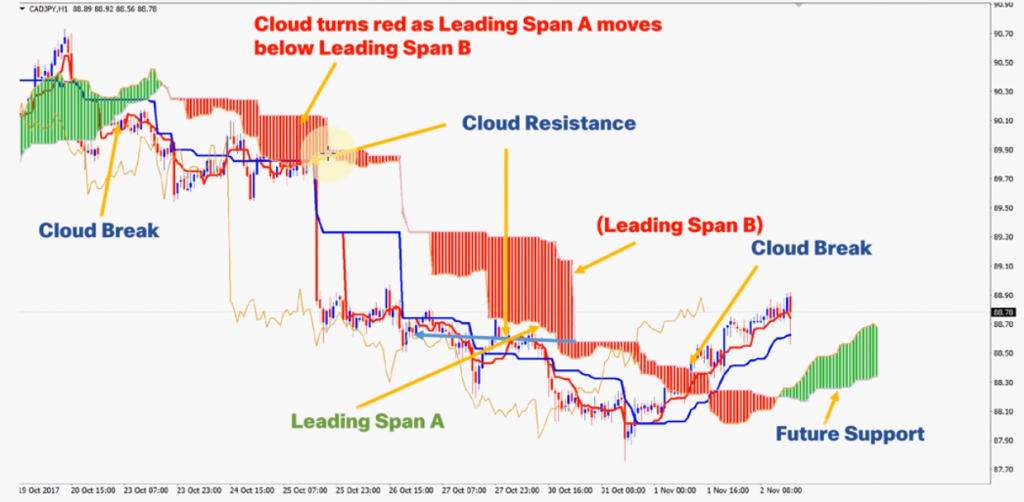

Pour un investisseur qui aurait décidé d’investir au plus haut point de 2015, c’est à dire environ 500$, la plus-value effectuée au 7 mars 2019 serait de 700%. Géant ! Dans ce cas, le HODLer sort bien évidemment gagnant de son investissement. Mais si on prend l’exemple d’un indicateur technique de long terme, la Moyenne Mobile 50 sur la Moyenne Mobile 200, on peut y voir tout autre chose.

Si notre investisseur se lançait en 2015 avec 500$, mais gardait tout de même un oeil sur le croisement de la MM 50 et de la MM 200, il n’aurait eu qu’une seule opération à faire en presque quatre ans – à la fin mars 2018, il aurait pu passer d’une position long (parier sur la hausse du prix) à une position en short (parier sur sa baisse) et attendre un nouveau croisement des deux Moyennes Mobiles.

Cela donne un profit de 1770% sur le premier trade, puis un profit de 57% sur le deuxième (à ce jour) amenant le profit total à 2835%.

Tout ça en gardant un oeil sur les deux moyennes mobiles les plus utiles pour le trading de long terme.

Vous n’êtes peut être pas quelqu’un qui a envie de passer des heures devant des courbes pour parfaire votre stratégie de trading, afin de profiter des hausses et des baisses qui arrivent de façon quotidienne et hebdomadaire… Mais ce n’est pas pour ça que vous devez être complètement latents sur votre investissement ! Le HODLing a ses raisons d’exister, et continuera d’exister pour la simple et bonne raison que c’est la manière la plus simple d’investir dans un actif. Néanmoins, avec quelques connaissances en analyse technique, vous pouvez jouir de résultats bien plus importants sans pour autant y verser des dizaines d’heures par semaine.

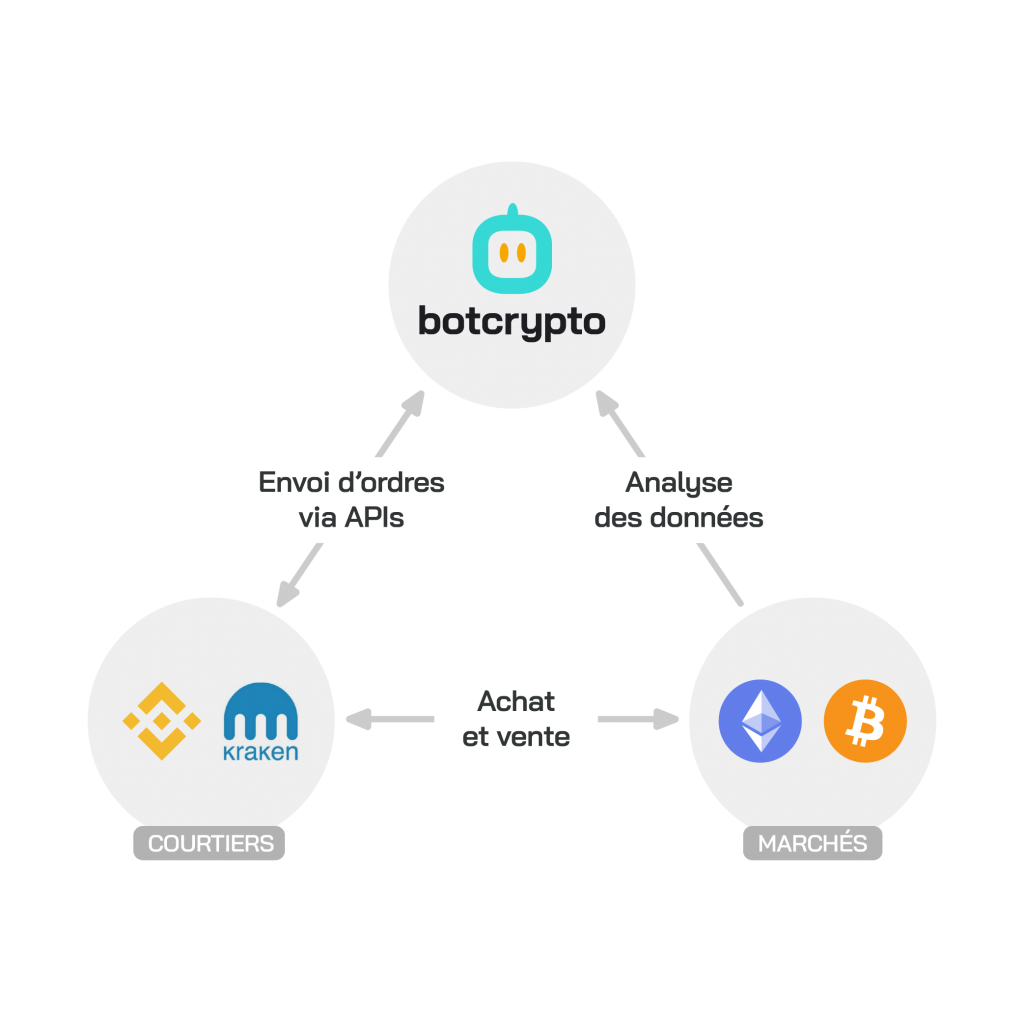

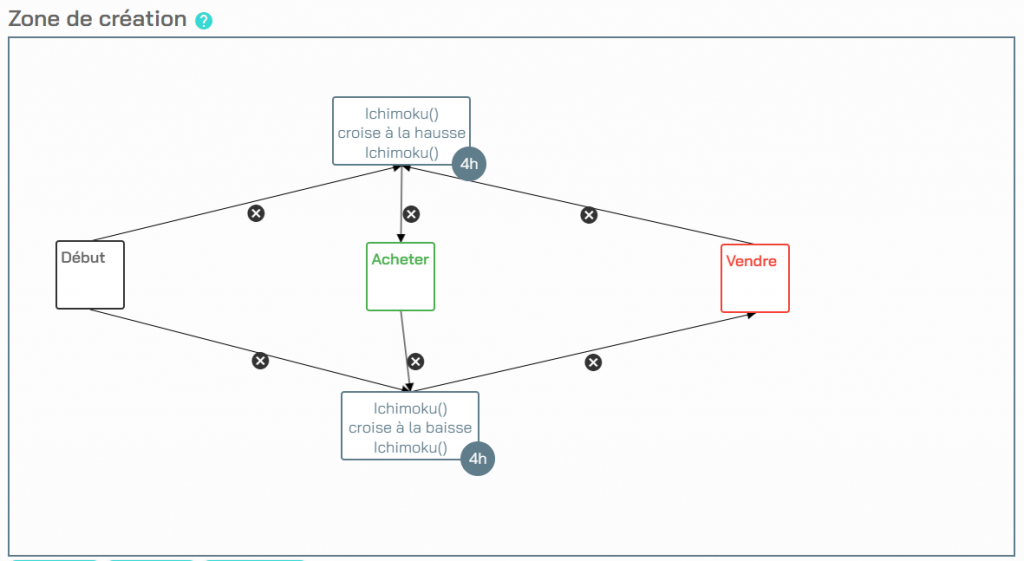

Si vous voulez créer une stratégie de long terme qui fasse les choix à votre place (on ne sait jamais quand un fort signal peut arriver !), notre plateforme Botcrypto vous permet de le faire de façon sécurisée et intuitive. N’hésitez pas à visiter notre site afin d’en apprendre plus !

Le HODLing vaut-il le coup ? Read More »